Mehr Netto für die meisten Berufstätigen

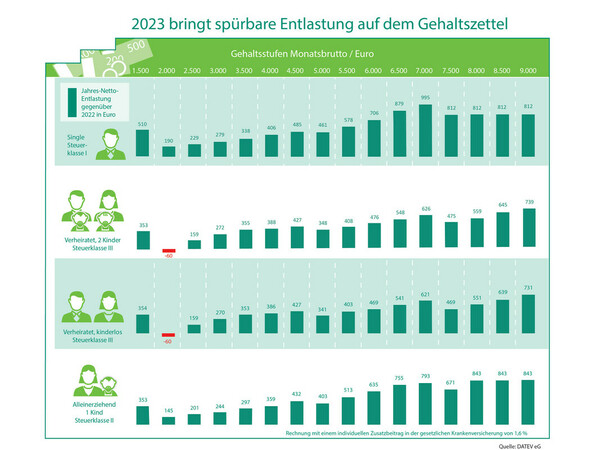

2023 bringt für die meisten Berufstätigen spürbare Entlastungen. Diese fallen auch deutlich höher aus als in den Vorjahren. Gehaltsexperten haben ausgerechnet, wieviel Singles, Familien und Alleinerziehende Netto mehr bekommen werden.

In diesem Jahr kommt bei den meisten Arbeitnehmerinnen und Arbeitnehmern mehr von ihrem Gehalt auch wirklich auf dem Konto an. Für die meisten Berufstätigen fällt die Entlastung sogar deutlich höher aus als in den Vorjahren. Hauptgrund dafür ist die Anhebung des steuerlichen Grundfreibetrags auf 10.908 Euro. Für 2024 ist eine weitere Anhebung um 696 Euro auf 11.604 Euro geplant.

Zudem steigt auch der Kinderfreibetrag für beide Elternteile insgesamt um 404 Euro auf 8.952 Euro und zum 1. Januar 2024 um weitere 360 Euro auf 9.312 Euro.

Außerdem gibt es eine höhere Freigrenze beim Soli. Die Freigrenze von bisher 16.956 Euro steigt 2023 auf 17.543 Euro, 2024 steigt sie weiter auf 18.130 Euro. Laut Bundesfinanzministerium zahlen 90 Prozent derjenigen, die Lohnsteuer und Einkommensteuer zahlen, keinen Solidaritätszuschlag mehr.

Alleinerziehende werden bei der Lohn- und Einkommensteuer mit einem besonderen Freibetrag entlastet. Dieser wurde zum 1. Januar 2023 auf 4.260 Euro angehoben.

Zudem können ab 1. Januar Aufwendungen für die Altersvorsorge vollständig von der Steuer abgesetzt werden, was für viele ebenfalls eine Entlastung bei der Einkommensteuer bedeutet.

Kleine Dämpfer gibt es auch

"Leicht dämpfend wirken sich dagegen die Erhöhung des Arbeitslosenversicherungsbeitrags um 0,2 Prozentpunkte sowie je nach Krankenkasse der individuelle Zusatzbeitrag zur Krankenversicherung aus, der im Durchschnitt um 0,3 Prozentpunkte steigt", meldet die Datev, die ausgerechnet hat, was die Änderungen für Singles, Verheiratete mit Kindern und Alleinerziehende bedeutet. Mit der Software des IT-Dienstleisters werden jeden Monat die Lohn- und Gehaltsabrechnungen von rund 14 Millionen Arbeitnehmerinnen und Arbeitsnehmern in Deutschland erstellt.

Besserverdienende Singles haben fast 1.000 Euro mehr

Foto: © Datev eG

Foto: © Datev eG"Betrachtet man die Entlastung in absoluten Summen, entsteht der Eindruck, dass dort am meisten entlastet wurde, wo allgemein die Steuerlast bereits sehr hoch ist", berichtet der IT-Dienstleister. Singles mit einem Bruttogehalt von 7.000 Euro können sich zum Beispiel über ein Plus von 995 Euro freuen.

Bei Alleinerziehenden mit Bruttogehältern von 8.000 Euro und mehr bedeutet das eine Entlastung von jährlich 843 Euro. Auch Verheiratete im oberen Gehaltssegment kommen demnach gut weg. In der Einkommensgruppe von 9.000 Euro bleiben Kinderlosen 731 Euro, Eltern von zwei Kindern 739 Euro mehr im Jahr.

Arbeitnehmer mit geringen Einkommen werden prozentual stärker entlastet

"Bei relativer Betrachtung zeigt sich, dass die Spreizung der Entlastungswirkung eher zugunsten gering Verdienender ausfällt", so die Datev-Gehaltsexperten. Für Gehälter bis zu 2.000 Euro gelten künftig die Midijob-Regelungen. Sie müssen niedrigere Beiträge für die Sozialversicherungen leisten.

Für eine alleinerziehende Person mit einem Kind in der Gehaltsgruppe von 1.500 Euro im Monat bedeutet das eine Entlastung von 2,39 Prozentpunkten beim Nettogehalt, bei einem Monatsbrutto von 9.000 Euro liegt dieser prozentuale Entlastungswert bei 1,3 Prozentpunkten.

In absoluten Zahlen betrachtet können sich Singles mit einem Bruttogehalt von 1.500 Euro über ein Jahresplus von 510 Euro freuen. Die geringste Steuerentlastung spüren Beschäftigte, deren Einkommen am oberen Ende der neuen Midijob-Marke liegt. In der Gehaltsklasse von 2.000 Euro kommen Singles auf ein Jahresplus von 190 Euro und Alleinerziehende haben 145 Euro mehr zur Verfügung. Verheiratete mit diesem Bruttogehalt sehen sich sogar einer leicht höheren Belastung gegenüber. Ihre Abgaben steigen aufgrund der Anhebungen bei einzelnen Sozialversicherungsbeiträgen um 60 Euro im Jahr.

Höherer Arbeitnehmerpauschbetrag Der Pauschbetrag für Werbungskosten von Arbeitnehmerinnen und Arbeitnehmern liegt jetzt bei 1.230 Euro. Mit dem ersten Entlastungspaket war er zuvor bereits rückwirkend zum 1. Januar 2022 von 1.000 auf 1.200 Euro erhöht worden. Bis zur Höhe des Pauschbetrags können Beschäftigte ihre Werbungskosten bei der Einkommensteuererklärung pauschal geltend machen, ohne diese anhand von Belegen nachweisen zu müssen. Quelle: Bundesfinanzministerium

Quelle: Datev eG; Handwerksblatt

HB jetzt auch digital!Einfach hier klicken und für das digitale HB registrieren!

Text:

Kirsten Freund /

handwerksblatt.de

Kommentar schreiben